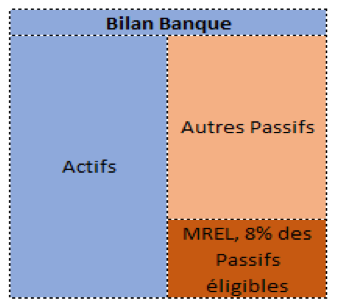

MREL, SÉCURISER UN COUSSIN DE CAPITAL DE PLUS 8% DES PASSIFS ÉLIGIBLES

Transposée dans l’Union bancaire par la directive BRRD [9], MREL impose aux banques européennes de respecter une exigence minimale de fonds propres et de passifs éligibles. Dans son rapport final, l’EBA a exigé que le ratio MREL soit fixé pour chaque banque à un niveau permettant la mise en œuvre de la stratégie de résolution.

Au 1er janvier 2016, la Commission européenne a entériné le ratio MREL, définissant bien au cas par cas pour les banques de l’Union, un nouveau coussin de capital à hauteur d’au moins 8 % des passifs.

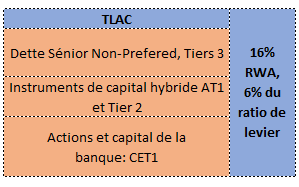

TLAC, SÉCURISER PROGRESSIVEMENT DE 16 À 18 % DU RWA

Dès 2019, les Banques Systémiques (G-SIBs) devront afficher un ratio de solvabilité total équivalent à au moins 16% de leurs RWA [10] et 6% de ratio de levier au titre du pilier 1.

Au 1er janvier 2022, elles devront présenter 18 % de leurs RWA et 6.75 % de ratio de levier au titre du pilier 1.

Les instruments financiers éligibles au TLAC sont principalement des capitaux constitués des fonds propres durs (CET1 [11]), des instruments de capital hybride (AT1 [12], Tier 2) ainsi que quelques dettes seniors.

Le nouveau régulateur international, le FSB a ainsi décidé de doubler au minimum les exigences de fonds propres des banques systémiques, par rapport aux exigences actuelles.

Le nouveau régulateur international, le FSB a ainsi décidé de doubler au minimum les exigences de fonds propres des banques systémiques, par rapport aux exigences actuelles.

Ce niveau d’exigence doit éviter une crise de liquidité fatale (cas de la crise des subprimes et de la chute de Lehman Brothers), en obligeant les grandes banques à puiser dans leurs réserves en cas de défaillance.